作者 | 《财经》实习生 郑怡爽 记者 李皙寅 编辑 | 李皙寅

随着汽车行业后期过度内卷造成价格战的愈演愈烈,经营能力与盈利能力陷入颓势的经销商能否自救呢?

短短一周内,汽车经销商的两大行业组织陆续向上陈情称,汽车经销商正处于危急时刻。

9月18日,全国工商联在京组织召开了相应座谈会,向国家有关部门汇报了行业现状及建议。9月23日,中国流通行业协会发文称,已经向有关部门正式递交了《关于当前汽车经销商面临资金困境和关停风险相关情况的紧急报告》。

受库存过高等因素影响,导致经销商被迫低价抛售。据协会专家相关数据分析,今年8月,新车市场的整体折扣率为17.4%,今年1-8月,“价格战”已致使新车市场整体零售累计损失1380亿元,如此规模的亏损让经销商们面临资金链断裂的风险。

全国工商联汽车经销商商会会长刘英姿看来,造成经销商行业窘境的主要原因包括经济下行压力导致汽车消费乏力、过度竞争等导致市场失序,现有的制度法规没有起到调整改善汽车经销商与主机厂不平等市场地位的作用,新能源汽车超预期快速发展。

由此可见,随着汽车行业价格战日趋白热化,市场中部分无序的低价战也伤及了经销商,在库存过高等因素导致被迫低价抛售及亏损带来的资金链断裂风险下,经销商纷纷陷入泥潭。

上述行业协会的人士表示,若非情况实在危急,断然不会如此陈情,恳请行业相关部门给予业内指导,并出台阶段性纾困政策。并期望各界客观看待此次陈情,避免过度解读和唱衰。

值得注意的是,7月30日,中共中央政治局召开会议,分析研究当前经济形势,部署下半年经济工作。会议强调,要强化行业自律,防止“内卷式”恶性竞争。

“内卷式”恶性竞争偏离了正确的价格机制和有序竞争的轨道,靠一味降价、相互诋毁等不正当竞争手段去争夺有限的市场资源,结果是几乎所有参与的车企都偏离预期,出现亏损。国务院发展研究中心市场经济研究所副所长王青指出,车市深陷“价格战”,大部分车企长期低于成本价售车,陷入被迫降价的困境,不仅没有达成以价换量,还进入了恶性循环,这已经不是市场有效配置资源的价格机制,而是一种扭曲的价格机制。

汽车经销商在寒风中吹太久了。汽车消费市场不再高速增长;新能源汽车不再需要复杂的维修保养;借助智能网联技术,整车厂希望把用户掌握在自己手中,建设自营店……汽车经销商,这一全年营收逾万亿,从业人数逾50万的行业如今陷入普遍亏损,未来将何去何从?

价格战硝烟依旧,经销商们吃不消

汽车行业“价格战”于2023年开启,已持续了一年多,如今更是战火不休。今年以来,越来越多的造车新势力通过降价的方式抢夺市场,传统品牌为保持市场竞争力也不得不参与价格战。

(图:2024年8月不同成交均价区间销量对比。来源:中国汽车流通协会)

据统计,今年前8个月国内市场总体降价品牌车型数173个,已超去年降价车型的总量。

9月18日,乘联会秘书长崔东树发文称,近几年新能源车技术创新、新品竞争力不断增长,燃油车新品推出乏力。今年车市的年初价格战启动早、部分新能源热销车型近20%,降价力度大。

据彭博新能源财经智能出行分析师吕京弘提供的数据,国内新能源汽车的平均降价幅度从去年一季度的6700元,已经增加到了今年一季度的16000元,这也导致新能源汽车在今年一季度的加权平均售价几乎和传统燃油车持平,市场上2/3的新能源汽车定价已经低于同品类燃油车。

伴随着新能源汽车的降价,燃油车为应对市场挑战以更为激进的态度加入价格战。根据乘联会数据,2024年1-8月常规燃油车型降价61款,平均降价3.2万元,平均降价幅度11%。8月份豪华燃油车的促销达到24.3%,较上月25.1%的促销改善明显,呈现5-8月份的一轮爆发增长的态势。

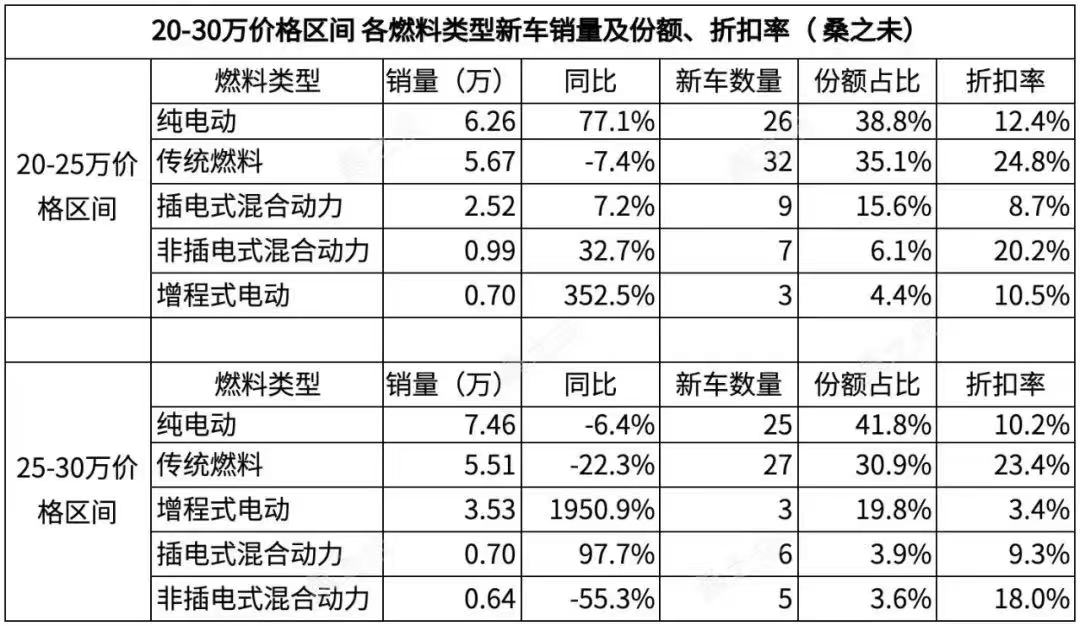

(图:8月20-30万价格区间各燃料类型新车销量、份额及折扣率。来源:中国汽车流通协会)

面对着更多的新能源汽车进入市场,中国自主品牌抢占份额,以及合资外资品牌的卷土重来,众多车企面临着年底的销量目标,也许会继续以价格下调作为战略挤占市场,价格战不会停止。

然而,汽车流通行业过度内卷,一方面在影响行业健康发展的同时,也带来汽车流通受阻,经销商经营压力增大、盈利能力降低的情况。今年以来汽车经销商频繁遭遇生存危机,包括广汇汽车、永奥投资集团、森风集团均被爆出经营困难。北京现代9家经销商联名要求暂停提车,一度遭遇库存压力。

中国汽车流通协会公布的上半年经销商数据显示,上半年仅有28.8%的经销商完成半年度销量目标,而目标完成率不足70%的经销商占比仍达到33.3%。另外,上半年仅有35.4%的经销商实现盈利,而亏损经销商比例达50.8%,盈亏平衡的经销商为13.8%。目前,经销商正面临着亏损严重的困境。

中国汽车流通协会专家委员会成员颜景辉认为,市场竞争激烈、“价格战”频发,车企、经销商通过降价促销的手段争夺市场,以达成销量目标。

现有汽车经销体系下,经销商被视作整车厂蓄水池。经销商从整车厂内批量进口汽车,然后根据市场情况调整售价。对于整车厂来说,这有助于降低自己的资金压力。双方约定一个销量指标,在不同区间内,整车厂会给予经销商不同比例的销售返利,这恰恰是经销商销售业务的重要利润来源。

经销商为了完成企业给出的销量目标,得到企业返利以谋取经营利润,在价格战的影响下,大部分经销商只能跟随降价卖车、抛售库存,进而导致进销价格严重倒挂,卖得越多亏得越多。

问题是,在盈利空间越来越薄的当下,经销商又要面临融资到期,难以履约的巨大压力,增大了其资金链断裂的风险。

由此,9月23日,中国汽车流通协会已向政府有关部门正式递交了《关于当前汽车经销商面临资金困境和关停风险相关情况的紧急报告》。指出了目前经销商由于激烈的价格战陷入的困境。

(图源:IC)

经营压力笼罩着整个行业,经销商和主机厂之间的关系也越来越紧张。

全国工商联汽车经销商商会发布了今年经销商对主机厂满意度的调研,调查结果显示,今年满意度情况是56.1%,创造了经销商对主机厂满意度的新低,同时这个降低的幅度也是历次最大的。

在安徽汽贸董事长吕伟民看来,传统车企漠视市场现实,盲目追求不切实际的产销规模,利用优势地位伤害汽车经销商合法权益是引发危机的根本原因。他建议有关部门,引导生产厂家客观制定合理产销目标和批发价格,积极协调经销商处理善后事宜,优化经销商退网机制。

造车的整车厂和卖车的经销商之间,是种唇亡齿寒的关系。运通集团总裁樊明珠呼吁整车厂能减免对经销商的配套考核及运营标准,与经销商共同抵御风险。

汽车经销商们还有出路吗?

汽车经销商行业陷入窘境已经不是第一次了。曾经的“4S店之王”庞大汽车在2019年破产重组,在2023年退市;浙江台州最大豪车经销集团——浙江中通控股集团旗下所有4S店共计19家全部关停;2024年年初,广东永奥又爆雷结业,旗下80多家4S店倒下。随后知名经销商盐城森风集团也被曝出资金问题。2024年8月28日,中国最大的经销商集团——广汇汽车正式从股市摘牌。

经销商爆雷事件往往会严重侵害消费者利益。有些经营困难的经销商会在出售前对车辆进行抵押换取现金流,这常常导致消费者支付全款后却无法提车或上牌,最终被迫走上漫长的维权之路。因此,汽车经销商的经营稳定关系重大。

回望过去十余年间,中国汽车消费市场是个典型的增量市场,即便有过整个车市消费不振,但持续时间不长就能回暖;更多时候,是不同汽车品牌之间,东边不亮西边亮。为此,汽车经销商曾一度热衷于扩张经营规模、扩大经营范围。在高增长时期,这一举措确实带来了较高的营收,但也加重了运营难度和资金压力。

(图源:IC)

“目前的4S店渠道,普遍面临资金效率低效、供给过剩的问题,业内的再平衡无法避免,”一位不愿具名的汽车经销商店总如是称。

4S店全称为汽车销售服务4S店,是一种以“四位一体”为核心的汽车特许经营模式,包括整车销售(Sale)、零配件(Sparepart)、售后服务(Service)、信息反馈(Survey)等。它拥有统一的外观形象,统一的标识,统一的管理标准,只经营单一品牌。如今谈起汽车经销商,大多说的就是4S店经营模式。

汽车经销商这个行当是不是真的走向穷途末路了?事实来看,并非如此。

尽管前些年许多主机厂开始尝试直营和混合经营,缩小了经销商网络,但最近形势再次逆转。由于成本和运营的压力过重,新一轮的渠道变革开始了,许多倒向直营模式的汽车品牌,再次拥抱经销商。

“专业的人干专业的事儿,这是常识。”天津市湖南商会执行会长兼秘书长、天津市津汇通投资集团有限公司董事长张文武直言,卖车是件专业的事儿,需要巨量资金和事无巨细的服务能力。对于新创品牌而言,早期确实可以自己直营,以便打品牌、立标杆,但伴随销量增长,这很难持续。因为,异地派遣和管理员工的各种成本实在太高。

毕竟,经销商在本地市场有着长期的耕耘——有着更好的地段,更专业的人才团队,运营成本也更低。在张文武看来最重要的一点是,相比纯粹的直营,经销商更会把4S店当做自己的事业,而非只是派遣的管理者,心态不同,投入也不同。

(图源:IC)

在过去几年间,汽车经销商的盈利模式已经发生重大变化,除却少数超豪华品牌外,经销商的营收都倚重于售后以及保险等衍生品服务。但不同于传统燃油车,新能源汽车的维修和保养频率显著降低,加上部分车企不断开拓自营保险等渠道,汽车经销商的利润正在持续变薄。

电车的普及让许多传统燃油车经销商措手不及,但也同样为嗅觉敏锐的经销商带来机遇。

全联车商副会长樊有力曾表示,回过头来看,2017年到2022年,盯上新能源的,而且准备工作做得比较好的经销商,日子相对好一些。但是这5年里面没有来得及跟上新能源,就会发现赛道上基本没有座位了。

目前来看,价格战的压力同样传导给了这些先行者们。近期,电动车经销商奥创控股向美国证券交易委员会提交了IPO申请。招股书显示,在截至2024年3月31日的2024财年上半年,其营收为3318.97万美元,同比下滑4%;净利润从上年同期的7.13万美元跌至-39.94万美元,同比下滑660%。

该公司表示,2023年,市场上电动汽车供应过剩,对电动汽车零售价造成重大下行压力。竞争对手开启价格战以争夺市场份额,致使奥创控股失去订单,不得不降低零售价(包括服务价)以进行竞争,这导致收入进一步下降。

“在我看来,在中国的业务量会持续增长,因为这个市场仍在成长,我们仍有不小的发展空间,”欧洲最大汽车经销商的中国区负责人、宝爱捷(中国)CEO倪凯灵很笃定地看好中国经济和中国汽车消费市场的韧性,她预言:预计从2026年开始,消费者的信心会逐渐修复,汽车消费市场终究会回归于平稳。

过去一年,在调研中国汽车经销商生存现状时,我们发现汽车经销商的核心不只是卖车,还是基于客户的洞察,做贴心的服务。因此,围绕其熟悉的豪华的客群,然后挖掘消费者各样的需求,听见、听懂并满足他们,这或许是更长远的转型和发展方向。当然,这不仅是一个经销商的店,更多是服务商的综合变化了。