作者:温彬 应习文

【内容摘要】

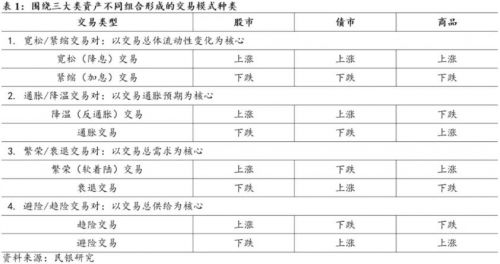

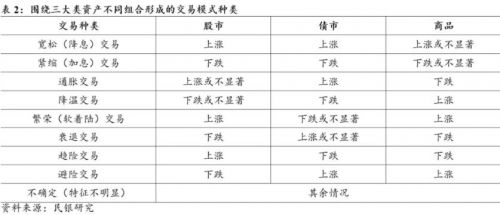

我们尝试建立了一个全球大类资产交易模式的研究框架。核心理念是通过股市、债市和商品三类资产涨跌幅的不同组合,定义了宽松/紧缩、通胀/降温、繁荣/衰退,趋险/避险共八种交易模式,每两种模式互为相反的“交易对”。其中宽松/紧缩交易围绕全球货币政策和流动性逻辑交易,通胀/降温交易围绕通胀预期逻辑交易,繁荣/衰退交易围绕总体需求逻辑交易,避险/趋险交易则围绕总体供给逻辑交易。

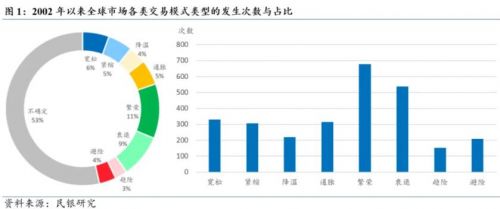

我们对2002年以来共5700多个交易日进行筛选,将股市、债市、商品的日度涨跌幅,按照历史涨幅排序各三分之一进行分组,前33.3%定义为上涨,中间33.3%定义为不显著,后33.3%定义为下跌。并按照规则对交易模式进行判定。结果显示,53%的交易日判定为“不确定”,其余47%的交易日中,繁荣与衰退交易分别占比11%和9%;宽松与紧缩交易分别占比6%和5%;通胀与降温交易分别占比5%和4%;避险与趋险交易分别占比4%和3%。

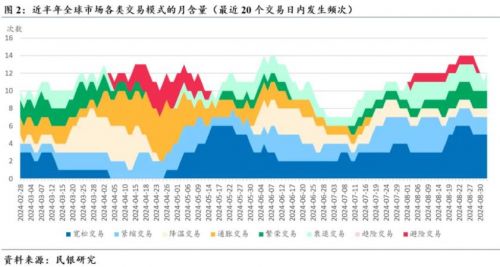

我们将“过去20个交易日中某类交易发生的次数”定义为该种交易的“月含量”,将“过去60个交易日的中某类交易发生的次数”定义为该种交易的“季含量”,并研究了各类交易含量之间的相关性,以及它们和政策利率预期(美联储联邦基金利率)、核心通胀预期(美国核心CPI)、经济增长预期(咨商会经济领先指数)、VIX指数之间的相关性,并得到出了一些有意义的结论。

从近期的市场情况看,在8月初日元套息交易和美国偏弱的非农数据公布后,上半年一度盛行的通胀交易基本消失,宽松交易和衰退交易成为主要交易模式,避险交易也有出现。

从最新一周的市场表现看,衰退交易正在占据上风,宽松交易含量有从高位回落的趋势。从历史规律看,利率下行预期对衰退交易的影响力甚至大于宽松交易,资产方面债市表现将优于股市和商品。

【报告正文】

随着美联储降息的日益临近,近期市场频现降息交易和衰退交易。我们通过股市、债市和商品三类资产涨跌幅的不同组合,构建了八种全球市场的交易模式,并通过计算过去一段时间某种交易模式的交易日占比来衡量交易模式的“含量”。本篇报告将是全球市场交易模式系列研究的首篇报告,定位于框架的构建、主要指标的定义、其合理性检验和基本特点的分析探索。

1. 构建全球市场交易模式分类

股市、债市、商品是全球主要的大类资产,在著名的资产配置方法论“美林时钟”当中,以上三种资产与现金一起构成了一个闭环,分别对应复苏、过热、滞胀和衰退四种经济周期阶段的不同资产表现顺序。

我们暂时不考虑现金这种资产,仅以股市、债市、商品的日变化作为研究对象,通过这三种资产涨跌的不同组合,可以确定八类交易模式,分别为:宽松/紧缩交易对、通胀/降温交易对、繁荣/衰退交易对以及避险/趋险交易对。其中,每两种完全相反的交易模式为一个“交易对”,互为反向交易。

宽松/紧缩交易:围绕全球流动性交易

宽松(降息)交易。交易逻辑是全球主要央行(特别是美联储)货币政策转向宽松的预期增加,或转向紧缩的预期下降,促进整体流动性边际改善。在资产表现来看,对应股市、债市和商品同时上涨。

紧缩(加息)交易。与宽松(降息)交易相反,当货币政策转向紧缩的预期增加,或者转向宽松的预期下降,导致全球流动性边际收紧,市场表现为股市、债市和商品均下跌。

通胀/降温交易:围绕通胀预期交易

通胀交易。交易逻辑是全球商品价格上涨,导致市场预期全球通胀上升,由此升高政策利率预期,并导致债市和股市下跌。

降温交易。与通胀交易相反,当全球通胀出现降温,商品价格回落时,政策利率预期下降,并推动债市和股市上涨。

繁荣/衰退交易:围绕总体需求交易

繁荣(软着陆)交易。交易逻辑是当市场预期经济前景改善,整体经济走向繁荣,或者经济下行趋缓形成“软着陆”,需求回暖推动股市和商品上涨。同时,经济扩张推高资产收益率,长期利率趋于上升,对应长期债券下跌。

衰退交易。与繁荣(软着陆)交易相反,当经济前景转向减速甚至衰退时,全球需求回落,股市和商品下跌。作为替代,市场选择买入长期债券,推动债券上涨和长端利率下降。

避险/趋险交易:围绕总体供给交易

避险交易。交易逻辑是当出现重大外生性风险,比如战争、疫情、地缘政治变动,对全球总体生产供给产生负面冲击时,会导致能矿、粮食供应趋紧,商品价格上涨,全球资金流出风险资产,转向安全资产,股市下跌而债券上涨。

趋险交易。与避险交易相反,当全球在供给层面出现外生性的正面冲击,如科技革命,或地缘政治风险明显缓和时,商品供给恢复,价格回落,资金流入科技股等风险资产,推动股市上涨和债市下跌。

2. 交易模式的判定规则和特点分析

如何判定某个交易日的交易模式

我们将2002年以来的全球股市、债市和商品市场日度涨跌幅分为三类:上涨、下跌和不显著(各占三分之一)。具体规则如下:

股市:对标普500指数、纳斯达克指数、富时100指数、德国DAX指数、法国CAC40指数、日经225指数、香港恒生指数、沪深300指数的日涨跌幅加权平均,判定2002年以来5700多个交易日涨幅分布前33.3%为“上涨”,后33.3%为“下跌”,中间33.3%为“不显著”。

债市:以美国10年期国债收益率日变化为指标,按照较前一个交易日收益率的变化幅度后33.3%为“上涨”,前33.3%为“下跌”,中间33.3%为“不显著”。

商品:以CRB工业现货指数为指标,较前一个交易日涨幅前33.3%为“上涨”,后33.3%为“下跌”,中间33.3%为“不显著”。

对交易模式判定规则重新细化如下:

各类交易模式的占比

运用前文所述规则,在2002年以来的5700多个交易日中,判定交易模式为“不确定”的交易日占比达到53%。剩余47%的交易日中,繁荣与衰退交易占比最高,分别占比11%和9%;宽松与紧缩交易分别占比6%和5%,是第二多的交易逻辑;通胀与降温交易分别占比5%和4%;占比最少的交易逻辑是避险与趋险交易,分别占比4%和3%。

从交易占比总体结果看,市场更倾向于交易经济的需求前景以及央行的货币政策变化。这导致繁荣与衰退交易,以及宽松与紧缩交易占比相对较多。相比之下,围绕着通胀变化和供给侧前景变化的交易占比则相对较少。

各类交易模式的“含量”

我们将过去20个交易日(近一个月),某种交易类型占比定义为“月含量”;将过去60个交易日(近一个季度),某种交易类型占比定义为“季含量”。由此可以衡量过去一段特定时间内哪种交易模式更为主流。

回顾半年以来全球市场的交易逻辑。2-4月市场交易的主要逻辑是通胀交易,当时美国通胀韧性较强,美联储不得不推迟首次降息的时间,降息交易也一度消失。在4、5月期间,市场一度出现避险交易,主要是美国一季度数据不及预期以及通胀依旧高企增加了市场的紧张情绪。5月以来,市场降息交易含量上升,特别是5月和8月以来经历了两次降息交易的高峰,分别对应美联储4月通胀放缓和7月就业数据意外下行,均导致美联储降息预期上升。下半年,随着各国通胀进一步回落,通胀交易几乎消失不见,降温交易含量上升。随着8月日本加息引爆全球市场,避险交易与衰退交易含量则有所上升。

从近期市场表现来看,截至9月3日,在近20个交易日中,宽松(降息)交易出现了5次,为出现次数最多的交易模式,紧缩交易、繁荣(软着陆)交易、衰退交易各出现2次。可见近一个月来市场的主流交易逻辑依旧围绕降息交易展开,但近期衰退交易有增多的趋势。

交易模式之间的相关性

在一段时间内,不同交易模式出现的频次是否存在相关性?我们用各种交易模式的“季含量”相关系数来衡量。

从各类交易的相关性中,可以发现以下几个特点:

一是同一个“交易对”中互为相反的交易呈现较高的正相关性(表3中浅绿色表示)。比如宽松交易和紧缩交易相关系数为0.52,表明在一个季度内,宽松交易含量越高,紧缩交易的含量也会随之升高。这或是由于市场超调机制,导致当某种交易模式增多后,用于修正市场超调的反向交易也相应增加。

二是趋险交易与衰退交易的相关性很高,甚至超过两者各自的反向交易(表3中浅黄色表示)。相关系数达到0.39,高于衰退与繁荣交易的0.23,也高于趋险交易与避险交易的0.23。这表明,在经济衰退导致股市与商品走低的大趋势中,股市单独反弹(趋险交易特征)的次数要比股市和商品同时反弹(繁荣交易特征)的次数更多。

三是宽松紧缩交易与通胀交易呈现较强正相关(表3中浅紫色表示)。其中宽松交易与通胀交易相关系数达到0.26,紧缩交易与通胀交易的相关系数也达到0.25。这表明,当市场对通胀更加关注时,对于以货币政策作为主要逻辑的宽松和紧缩交易也会增加。而当降温交易增加(通胀回落)时,宽松和紧缩交易也会增多,但正相关性不如通胀上升时那么高。

四是通胀交易与衰退交易显著负相关。两者相关系数达到-0.26,在所有交易模式中负相关性最强(不确定除外),这表明在通胀与衰退交易逻辑不太可能在短时间内同时出现。比如在今年3、4月以通胀交易为主时间段内,几乎看不到衰退交易,而在近一个月衰退交易回升期间,通胀交易也消失不见。

3. 交易模式与代表性宏观指标之间的相关性

我们为四种交易对分别根据其定义的交易逻辑选取了4个代表性宏观指标,并检验其相关性。

宽松/紧缩交易与美国联邦基金利率

我们分别用宽松交易和紧缩交易的季含量,与美国联邦基金利率的季度预期(定义为3个月后的联邦基金利率减去当前联邦基金利率,作为市场对未来3个月利率变动预期的一个代理变量,前提假设是市场对政策利率变动为理性预期)进行相关性检验。结果表明,宽松交易与利率变动预期的相关系数为0.15,紧缩交易与利率变动的相关性为0.41。当市场预期未来3个月政策利率上升时,紧缩交易含量会明显上升,而其反向的宽松交易则会温和上升。

从历史走势看,宽松与紧缩交易往往在政策拐点处脉冲式增加。此外,在急速加息或急速降息期间也会有所增多。比如在2022-2023年历史性的快速加息中,紧缩交易的含量也急速升高。此外,加息对于宽松与紧缩交易的影响要略高于降息。

通胀/降温交易与美国核心CPI

我们分别用通胀交易和降温交易的季含量,与美国核心CPI的季度预期(定义为3个月后的核心CPI减去当前核心CPI,作为市场对未来3个月核心通胀预期的一个代理变量,前提假设是市场对通胀的变化为理性预期)进行相关性检验。结果表明,通胀交易与通胀预期的相关系数为0.09,降温交易与通胀预期的相关性为-0.11。当市场预期未来3个月核心通胀上升时,通胀交易含量会小幅上升,而其反向的降温交易则会小幅下降。

从历史走势看,当美国核心CPI处于上升或下行途中,市场的通胀与降温交易含量均会上升,其中通胀上行时通胀交易更多,下行时降温交易增多。在通胀平稳期(2012-2019年),通胀与较稳交易的含量明显下降。2020-2022年期间,通胀急速上行期通胀交易增多,而降温交易则几乎消失。

繁荣/衰退交易与美国咨商会领先经济指数(LEI)

美国咨商会(Conference Board)领先经济指数(Leading Economic Index)由十个指标合成:制造业每周平均工时、每周初请失业金人数,制造业消费商品物料新订单,ISM新订单,不包括飞机订单的非国防制造业新订单,私人住宅营建许可,标普500指数,信贷领先指数,利率期限利差(10年国债收益率-联邦基金利率),消费者商业环境预期。LEI绝对值以2016年为100,其同比增速和6个月年化增速通常被视为经济扩张或衰退的领先指标。

我们同样采用三个月后的LEI减去当前LEI作为市场对于未来一个季度经济情况的理性预期,并将其与繁荣、衰退交易的季含量进行相关性分析。结果表明,繁荣交易与经济扩张预期的相关系数为0.07,衰退交易与通胀预期的相关性为-0.28。当市场预期未来3个月LEI上升时,繁荣交易含量会小幅上升,而其反向的衰退交易则会温和下降。

从历史走势看,当LEI见底回升时期,繁荣交易的含量最高,其次是经济上升的前期,而在经济上升的中后段,繁荣交易的含量反而并不高。衰退交易含量升高则多发生在LEI下行的初期和中期,此外,在LEI处在上升段但斜率放缓时衰退交易的含量也会上升。

避险/趋险交易与VIX指数

VIX指数(标普500波动率指数)是衡量市场恐慌情绪的一个指数,我们分别用避险交易和趋险交易的季含量,与过去3个月VIX指数平均值做相关性分析。结果表明,避险交易与VIX指数的相关系数为0.4,趋险交易与VIX指数的相关性同样为0.4。当市场恐慌情绪升高时,避险和趋险交易含量均会上升。从历史趋势看,避险与趋险交易与VIX指数的走势相当接近且同步性很高。

各主要交易模式与各宏观变量的相关性

最后,我们测算九种交易模式(含不确定),与4项主要的宏观指标之间的交叉相关性。

政策利率主要影响宽松和紧缩交易,但同时对通胀交易也有影响,政策利率上升和通胀交易含量升高存在正向关系。同时,政策利率与衰退交易存在明显的负向关系,即政策利率预期下降往往伴随衰退交易。

核心CPI除了影响降温交易和通胀交易外,与宽松和紧缩交易呈现一定负相关性。当核心通胀预期上升时,宽松交易含量将会下降,但同时紧缩交易也会减少,通胀交易与繁荣交易则会增多。整体看,核心通胀对各类交易的影响显著性相对较弱。

经济领先指数的预期,除了对繁荣和衰退交易造成影响外,会导致不确定模式数量增加,即市场没有明显的特征,也可以理解为多数大类资产的涨跌幅较小,这表明经济繁荣时市场的稳定性会增强。

VIX指数除了与避险和趋险交易有较强的相关性以外,也与繁荣和衰退交易呈现很强的相关性。当VIX指数升高时,繁荣、衰退、趋险和避险交易含量均会上升,不确定模式则会显著减少,市场的波动性明显提升。

4. 主要结论

我们对2002年以来共5700多个交易日进行筛选,将股市、债市、商品的日度涨跌幅,按照历史涨幅排序各三分之一进行分组,前33.3%定义为上涨,中间33.3%定义为不显著,后33.3%定义为下跌。并按照规则对交易模式进行判定。结果显示,53%的交易日判定为“不确定”,其余47%的交易日中,繁荣与衰退交易分别占比11%和9%;宽松与紧缩交易分别占比6%和5%;通胀与降温交易分别占比5%和4%;避险与趋险交易分别占比4%和3%。

我们将“过去20个交易日中某类交易发生的次数”定义为该种交易的“月含量”,将“过去60个交易日的中某类交易发生的次数”定义为该种交易的“季含量”,并研究了各类交易含量之间的相关性,以及它们和政策利率预期(美联储联邦基金利率)、核心通胀预期(美国核心CPI)、经济增长预期(咨商会经济领先指数)、VIX指数之间的相关性,并得到出了许多有意义的结论。

从近期的市场情况看,在8月初日元套息交易和美国偏弱的非农数据公布后,上半年一度盛行的通胀交易基本消失,宽松交易和衰退交易成为主要交易模式,避险交易也有所增多。

从最新一周的市场表现看,衰退交易正在占据上风,宽松交易含量有从高位回落的趋势。从历史规律看,利率下行预期对衰退交易的影响力甚至大于宽松交易,资产方面债市表现将优于股市和商品。(来源:民银研究)